Comprende los códigos de error de transacciones rechazadas y aprende a revertirlas

El incremento del volumen de transacciones ha incrementado el número de transacciones rechazadas. Conocer los diferentes códigos de error y cómo gestionarlos es crucial para mantener la operativa de tu empresa.

El crecimiento del comercio electrónico y la evolución de las tecnologías de pago han generado un incremento significativo en el volumen de transacciones a nivel global.

Según el reporte de "Estadísticas sobre pagos: primer semestre de 2023” del Banco Central Europeo, a nivel global, las billeteras digitales han dominado el comercio electrónico, representando el 50% del valor transaccionado en 2023.

Sin embargo, este auge no significa que las tarjetas de crédito y débito estén perdiendo relevancia. De hecho, aunque se prevé una ligera disminución en la participación de las tarjetas como método de pago directo en e-commerce, su uso dentro de las billeteras digitales está aumentando, lo que sugiere que las tarjetas siguen siendo una herramienta esencial para los consumidores.

En Europa, la situación es diversa debido a las diferencias regulatorias y culturales entre los países. Según el Banco Central Europeo, en el primer semestre de 2023, el número total de operaciones de pago no en efectivo en la zona del euro aumentó un 10,1% en comparación con el mismo período de 2022, alcanzando los 67.000 millones de transacciones. Los pagos con tarjeta representaron el 54% de estas operaciones, reafirmando su posición como el método de pago más utilizado, seguido de las transferencias (22%) y los adeudos directos (15%).

El Fenómeno de las Transacciones Rechazadas

El creciente volumen de transacciones realizadas por tarjeta (De crédito y débito) también trae consigo un aumento en las transacciones rechazadas, un fenómeno común en el mundo de los pagos. Una transacción rechazada ocurre cuando un pago no es aprobado por el procesador de pago o el adquirente, lo que puede suceder por varias razones.

Cuando un pago es rechazado, tanto el cliente como el negocio se enfrentan a una situación frustrante. El cliente se pregunta por qué su tarjeta o cuenta no ha funcionado como esperaba, mientras que el comerciante se preocupa por la posibilidad de perder una venta. Los principales motivos de rechazo incluyen:

• Fondos Insuficientes: Es la razón más común. Ocurre cuando el saldo disponible en la cuenta del cliente es inferior al monto de la transacción.

• Tarjeta Expirada: Las transacciones son rechazadas cuando se intenta utilizar una tarjeta que ha caducado.

• Errores en la Autenticación: Incluye fallos en la introducción de los datos de la tarjeta o en el proceso de verificación de identidad.

• Sospecha de fraude: Las transacciones pueden ser rechazadas si el emisor sospecha que la operación es fraudulenta.

• Límites de Crédito Excedidos: Se rechazan las transacciones cuando el monto de la compra supera el límite de crédito disponible en la tarjeta.

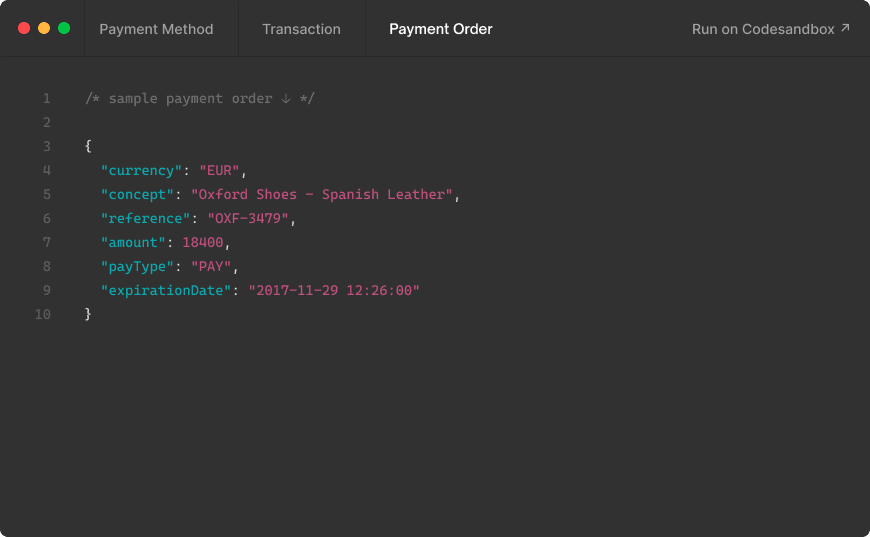

Cuando un cliente intenta realizar un pago, se pone en marcha un proceso crucial que conecta la solicitud de pago con el procesador de pagos seleccionado por la empresa. Este procesador, junto con el adquirente, son los responsable de verificar la transacción y autorizar o denegar el pago. Sin embargo, en algunas ocasiones, el procesador puede rechazar la transacción, y es aquí donde entra en juego la importancia de los códigos de error.

¿Qué hacer en caso de error?

Cuando se enfrenta a un error de transacción, es importante seguir un conjunto de pasos para identificar y resolver el problema de manera eficiente.

Si eres el cliente que efectúa el pago:

• Verifica los detalles del pago: Asegúrate de que los datos de la tarjeta (número, CVV, fecha de vencimiento) y la dirección de facturación sean correctos.

• Revisa tu saldo: Verifica que tienes suficientes fondos en tu cuenta para realizar la transacción.

• Reintenta la transacción: Espera unos minutos y vuelve a intentar el pago. A veces, los errores son temporales.

• Contacta a tu banco: Si el problema persiste, llama a tu banco para preguntar por el motivo del rechazo. Pregunta si hay restricciones en tu tarjeta (como bloqueos o límites).

• Prueba con otro método de pago: Si el error continúa, intenta pagar con otra tarjeta o utiliza un método alternativo.

Si eres comerciante que recibe gran volumen de transacciones fallidas:

• Ofrece medios de pago alternativos: brindar opciones adicionales como Bizum puede ayudar a reducir el impacto de las transacciones fallidas.

• Identifica y analiza los códigos de error: revisa los códigos de error que aparecen con mayor frecuencia. Esto te ayudará a identificar patrones o problemas recurrentes en el procesamiento de pagos, permitiéndote tomar acciones correctivas más rápidamente.

• Revisa la configuración del sistema: asegúrate de que la integración de tu sistema con la pasarela de pagos esté configurada correctamente y actualizada. Verifica si hay actualizaciones de software disponibles que puedan mejorar la estabilidad y eficiencia del proceso.

• Revisa la documentación del procesador de pagos: consulta el listado de códigos de error y sus causas proporcionado por tu procesador de pagos.

• Contacta a tu proveedor de pasarela de pago: comunica los códigos de error frecuentes al soporte técnico de la pasarela de pago. Ellos pueden ofrecerte una explicación detallada, sugerencias para resolver el problema, y posibles optimizaciones en tu sistema de pago.

MYMOID-Analytics: Conoce el motivo de tus errores y toma decisiones en base a datos

Como se explicó en la sección anterior, para las empresas, entender y gestionar los pagos rechazados es crucial para mantener la fluidez de sus operaciones. Identificar y analizar los códigos de rechazo proporcionados por los procesadores de pagos permite descubrir rápidamente la causa del problema. Con esta información, es posible tomar medidas correctivas, como contactar al cliente para intentar otro método de pago o ajustar las configuraciones del sistema para prevenir rechazos futuros.

En MYMOID, ofrecemos Analytics, una herramienta 100% gratuita que simplifica el análisis de datos y la visualización de información. Esta herramienta proporciona una vista consolidada y en tiempo real de los indicadores clave de desempeño (KPI), métricas, y datos de todas las operaciones financieras procesadas a través de MYMOID.

Nuestro dashboard de Payment Management te permite revisar en detalle tus transacciones, ya sean aprobadas o denegadas. En el caso de transacciones rechazadas, puedes identificar el motivo del error (clasificado por tipo, código, MIT o CIT), lo que te ayuda a comprender mejor la operativa de tu empresa y a tomar decisiones informadas basadas en datos precisos.

Código de rechazos según el procesador

Es importante destacar que los códigos de error pueden variar dependiendo del procesador de pagos que utilice la empresa. Cada adquirente tiene su propio conjunto de códigos y descripciones para los distintos motivos de rechazo, lo que significa que un código de error en un procesador podría no tener el mismo significado en otro.

MYMOID, como pasarela de pagos, opera con múltiples adquirentes, lo que le permite estar conectada a varios procesadores de pagos. Sin embargo, trabajar con distintos adquirentes también significa que cada procesador tiene sus propios códigos de error.

Para facilitar la comprensión y gestión de estos códigos, hemos compilado una guía que te permitirá revisar los códigos de error de los principales procesadores de pagos con los que trabajamos. Aquí encontrarás los códigos y sus descripciones correspondientes para plataformas: https://developers.mymoid.com/guides/processor-error-code#bambora-payment-gateway-errors

Sabiendo cuál es tu procesador, simplemente compara los códigos de error que aparecen en el gráfico del dashboard de Analytics con los códigos de error especificados en la guía de tu procesador. Veamos algunos ejemplo:

• CÓDIGO DE ERROR 190: Generalmente se refiere a un problema relacionado con la autorización de una transacción. Este código es genérico y como hemos mencionado anteriormente, puede variar en su interpretación según el procesador de pago: ya sea por fondos insuficientes, problemas con la tarjeta, restricciones del emisor o autorización fallida. En caso de Redsys, significa “Denegación emisor” mientras que en Bambora “Unknown transaction response (Respuesta de transacción desconocida”

• CÓDIGO DE ERROR 101: Generalmente indica que la tarjeta ha sido rechazada debido a un problema de autenticación o validación. En caso de Redsys, significa “tarjeta caducada” mientras que en worldpay “Issuer Unavailable (emisor no disponible)”

• CÓDIGO DE ERROR 106 / 326 / 74: Para Redsys, el código 106, significa “Tarjeta bloqueada, exceso de pin erróneo” En worldpay , el código de error 326, “Excede el número de entradas de PIN” y para Credorax, el código de error 74, significa “Wrong PIN, number of PIN tries exceeded”. Es decir un mismo motivo de error, en distintos procesadores, poseen códigos diferentes.

Como se puede ver, existen innumerables códigos de error que pueden surgir durante el procesamiento de pagos. por eso es crucial contar con una herramienta de análisis y comprensión que te permita identificar los códigos que afectan la operativa de tu empresa y tomar medidas para mitigarlos. MYMOID te ayuda a lograrlo.

¿Listo para llevar tu negocio al siguiente nivel? 🌐 Agenda una reunión con nuestro equipo o escribe un correo a info@mymoid.com y descubre cómo podemos ayudar a potenciar tus pagos.

From the blog

Stay updated with the latest news, tricks and tips for MYMOID

4 consejos para ganar una disputa por chargeback (como comercio)

Conoce las medidas que puedes tomar para aumentar tus posibilidades de ganar una disputa por chargeback.

2018-08-16

8 digital payment trends to watch in 2018

Which payment trends do you think will prevail this year?

2018-02-01

MYMOID y PecunPay firman un acuerdo para agilizar la adopción de los pagos digitales

PecunPay se convertirá en uno de los adquirentes de confianza de MYMOID, proporcionando servicios de adquirencia y procesamiento de pagos como Entidad de Dinero Electrónico (EDE) autorizada por Banco de España.

2018-08-02

¿Listo para empezar?

Pioneros en pagos digitales desde 2012. Con la confianza de más de 5.000 empresas, startups y tiendas minoristas.

© 2025 MYMOID. All rights reserved.Legal noticePrivacy policyCookie policy