Analítica de Pagos: 5 KPI para el sector de microcréditos (MYMOID)

Informes de Analítica de Pagos que MYMOID envía a sus clientes en el sector de micro-créditos. y los 5 KPI que consideramos clave para obtener un mayor rendimiento.

Durante los últimos años, los pagos digitales han estado transformando prácticamente todas las industrias, y el sector microcréditos no es una excepción. Hoy en día, muchas empresas utilizan pasarelas de pago para otorgar micro-créditos online, haciendo que el proceso sea mucho más rápido y eficiente. Sin embargo, la naturaleza de estos servicios es también muy peculiar, ya que el modelo de negocio gira en torno a la recuperación de deuda y el alto volumen de operaciones. Por esta razón, habilitar la Analítica de pagos y monitorizar los KPI clave para mantener el ratio de aprobación alto es crucial para cada empresa en este sector.

En este artículo, os enseñaremos una pequeña parte de los Informes de Analítica de Pagos que MYMOID envía a sus clientes en el sector de micro-créditos. A continuación, veremos los 5 KPI que consideramos clave para obtener un mayor rendimiento.

La importancia de la Analítica de Pagos

Las empresas de microcréditos se enfrentan a muchos riesgos que pueden amenazar su sostenibilidad y viabilidad a largo plazo. Ya que el sector es todavía bastante nuevo, poco regulado, y opera en el área de los pequeños créditos individuales, es considerado de mayor riesgo en comparación con otras industrias.

Las empresas en este sector necesitan encontrar el balance perfecto a la hora de otorgar préstamos. Por una parte, no pueden permitirse ser demasiado conservadores porque esto afectará de forma negativa a su crecimiento. Por otra, volverse demasiado ligeros a la hora de otorgar créditos sin mantener un control sólido sobre su eficacia, puede resultar en pérdidas.

Ya que el recobro de deuda es clave para el flujo de efectivo de una empresa de microcréditos, y está estrictamente relacionado con la capacidad de otorgar préstamos, es extremadamente importante mantener un número bajo de transacciones denegadas. Si el ratio de denegaciones es demasiado alto, la red de pagos puede imponer multas bajo la petición de las marcas y los emisores de tarjetas.

Por esta razón, monitorizar la analítica de pagos en el sector de microfinanzas es un factor clave para el establecimiento de una estrategia a largo plazo que no implique penalizaciones por parte de los procesadores de red.

5 KPI importantes que MYMOID monitoriza para tu empresa de micro-créditos

Cada trimestre, enviamos informes de analítica de pagos a nuestros clientes para ayudarles a optimizar su lógica de pagos y optimizar su eficacia.

Como un Payment Gateway que presta servicios a la gran mayoría de las empresas de microcréditos en España, MYMOID ha desarrollado un know-how sólido sobre las técnicas que pueden mejorar el ratio de aprobación y mantener el ratio de denegación bajo. Estos son los 5 KPI que consideramos importantes destacar cuando preparamos informes analíticos:

1. Ratio de aprobación

Uno de los KPI más importantes para las empresas en el sector de microcréditos es el ratio de aprobación (transacciones aprobadas vs. transacciones totales). Cuando nosotros preparamos los informes analíticos, siempre prestamos atención especial a las fluctuaciones de este ratio durante el trimestre.

Como ya hemos mencionado, si un comercio experimenta un número demasiado alto de transacciones denegadas y un ratio bajo de aprobaciones, probablemente recibirá multas por parte de la red de pagos. Estas penalizaciones dependen tanto del número de transacciones denegadas como del porcentaje total. Hay que tener en cuenta que las denegaciones nunca deben exceder los 50% del número total de transacciones.

Si el comercio ha acumulado más de 3 meses de incumplimiento con los requisitos de la red de pago, las penalizaciones pueden ser todavía más altas.

2. Ratio de eficacia

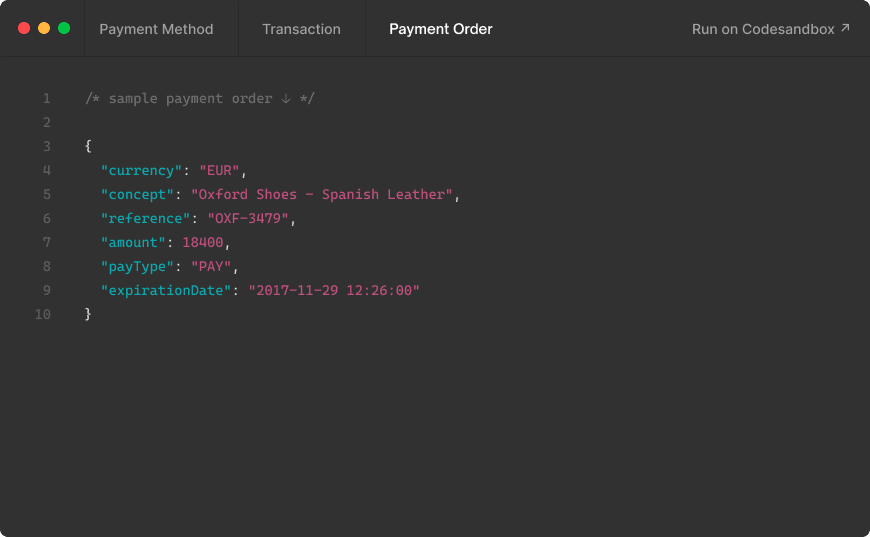

El ratio de eficacia mide el número de órdenes pagadas vs. el número total de las órdenes generadas.

A veces, los comercios generan órdenes por petición de los consumidores que finalmente no terminan pagándose. Esto puede suceder por varias razones, como por ejemplo, la expiración de la orden cuando el consumidor no presta atención al momento del pago, o la cancelación de la orden porque el cliente cambió de opinión, etc.

Un ratio bajo de eficacia significa que las empresas no tienen un buen control sobre su lógica de pagos, y no aprovechan al máximo las órdenes generadas. En MYMOID, proporcionamos herramientas que ayudan al comercio a personalizar las fechas de expiración y reutilizar órdenes previas (siempre y cuando haya disponibles), proporcionando un mayor control sobre el proceso de pago.

Por otro lado, mejorar este ratio impacta directamente en la optimización de las operaciones reduciendo los esfuerzos de tu compañía y los costes asociados: equipo de IT, servidores, consumo de ancho de banda, mantenimiento técnico, etc...

3. Tipo de denegación

Las denegaciones generalmente se categorizan como leves y graves. Cuando hay denegaciones leves significa que el consumidor no tuvo saldo suficientes, su tarjeta está expirada, o ha excedido los límites de transacciones. Cuando se presenta este tipo de denegaciones, normalmente pueden resolverse contactando con el cliente para verificación directa.

Sin embargo, cuando suceden denegaciones graves, como por ejemplo “tarjeta robada”, “tarjeta inválida”, o “cuenta cerrada”, nunca intentes capturar los ingresos perdidos. Las denegaciones graves significan que el problema no es temporal, y no podrá ser resuelto con intentos adicionales.

En MYMOID, prestamos atención especial a este tipo de transacciones denegadas. Si el comercio experimenta demasiadas denegaciones graves, esto puede ser preocupante para el negocio. En este caso, trabajamos juntos para resolver el problema.

4. Rendimiento

Como ya mencionamos, el flujo de efectivo para los negocios en el sector de micro-créditos depende mucho del recobro de deuda. Esto significa que la generación de las órdenes de pago está relacionada con la actividad de los consumidores.

Por esta razón, monitorizar el comportamiento de los consumidores y la evolución de su actividad durante la semana o el mes es importante para la implementación de prácticas exitosas de recobro de deuda.

Con nuestros informes analíticos de pago, las empresas de microcréditos son capaces de identificar algunas tendencias clave, como por ejemplo una alta o baja actividad durante determinados días de la semana. Otra tendencia clave, aunque también puede variar dependiendo de la empresa o el sector, es una alta actividad durante los primeros y los últimos días del mes, lo que normalmente indica una correlación fuerte con los días de pago de los salarios.

Al identificar las tendencias clave en el comportamiento del consumidor, las empresas son capaces de entender su perfil y descubrir las mejores prácticas que podrán llevar a un recobro de deuda exitoso. Por ejemplo, si observas que tus clientes suelen pagar por las mañanas o los miércoles, puedes prepararte mejor para una actividad más intensa que requiere de un mayor número de agentes en tu call center.

Por otro lado, si observas que el ratio de transacciones aprobadas es más alto en un período de tiempo específico, podrás enfocar tus esfuerzos de Marketing y Operaciones en captar mayores ingresos durante este periodo.

5. Ticket medio

Otro KPI que puede identificar crecimiento u oportunidad perdida con el tiempo es el importe del ticket medio aprobado o denegado. Generalmente, si observas que la cantidad media que los consumidores están dispuestos a pagar cuando devuelven su deuda se vuelve mayor con el tiempo, esto puede representar una oportunidad para tu negocio y la diversificación de tus servicios.

Por otra lado, si notas que el ticket medio de las transacciones denegadas es alto (o más alto que las transacciones aprobadas), esto significa que se pueden introducir mejoras en las condiciones de recobro de deuda.

Analizar el rendimiento de tus operaciones a través de la analítica de pagos representa oportunidades clave para mejorar la estrategia de tu negocio, y evitar posibles penalizaciones por parte de las redes de pago. Si buscas un proveedor de soluciones de pago con un know-how sólido en el sector de microfinanzas, no dudes de ponerte en contacto con nosotros!

From the blog

Stay updated with the latest news, tricks and tips for MYMOID

Nuevo Panel de Control MYMOID - ¿qué ha cambiado?

Conoce nuestro nuevo Panel de Control: más potentes funcionalidades que mejorarán tu experiencia y harán tus procesos más eficientes.

2018-05-29

7 Awesome Benefits of Using Pay by Link in 2022

Pay by link is a smart and quick way of being on top of payments.

2022-08-31

How to Detect Payment Fraud: 9 Effective Tips for Merchants

What are some of the most effective ways to detect payment fraud? Continue reading to learn more!

2022-06-23

Ready to start?

Pioonering digital payments since 2012. Trusted by +5.000 companies, startups and retail stores.

© 2024 MYMOID. All rights reserved.Legal noticePrivacy policyCookie policy