5 factores a considerar ANTES de elegir un Terminal Virtual

Seleccionar el Terminal Virtual más adecuado para tu negocio es uno de los pasos más importantes a tomar antes de empezar a aceptar pagos online

Seleccionar el Terminal Virtual más adecuado para tu negocio es uno de los pasos más importantes a tomar antes de empezar a aceptar pagos online. Junto con la pasarela de pagos, el TPV es responsable del procesamiento de todas las transacciones que se hacen por Internet.

Sin embargo, tomar esta decisión a veces no es tan sencillo. Por eso, antes de elegir un Terminal Virtual y contratar los servicios de su correspondiente proveedor a largo plazo, es muy importante conocer bien tus necesidades y evaluar los TPV que mejor se puedan ajustar a ellas.

Antes de avanzar con la contratación de este servicio, te recomendamos tomar en cuenta estos 5 factores clave:

1. Multi-adquirencia

Uno de los factores más importantes, pero muchas veces sorprendentemente subestimados, es el factor multi-adquisición. Déjame explicarte.

Cuando empieces a procesar transacciones online, descubrirás que el rápido desarrollo de la tecnología, junto con los cambios constantes en las expectativas de los consumidores, están remodelando el panorama Fintech a la velocidad de la luz. Como una empresa digital, tú comercio también sufrirá cambios significativos a lo largo del camino.

Con estas consideraciones en mente, tus necesidades también tomarán otra forma con el tiempo. Probablemente lanzarás nuevos servicios que requieran de tecnología específica, y es posible que tú procesador de tarjetas no sea capaz de proporcionarla.

¿Qué sucederá cuando tu negocio necesite habilitar pagos recurrentes o cubrir métodos de pago locales, y tu procesador no tenga la tecnología para cumplir con tus necesidades? Este factor es tan importante que muchas empresas utilizan varios TPVs diferentes para ajustar su necesidad tecnológica a cada uno de sus servicios.

Por supuesto, puedes pasar por un proceso largo y a veces excesivamente complejo para cambiar de proveedor, pero con esto viene otro problema: la tokenización. Cuando utilizas un determinado adquirente para convertir los datos de tarjeta de tus clientes en tokens, en el momento que quieras cambiar de proveedor te darás cuenta que estos tokens ya no son compatibles con el nuevo procesador. Esto implica que tendrás que generar nuevos tokens, empeorando la experiencia del consumidor por el camino. ¿Cómo se puede resolver este problema?

La solución de MYMOID es la multi-adquirencia. Gracias a nuestra capacidad de integrarnos con varios adquirentes en vez de uno específico, podemos proporcionar a nuestros clientes tokens universales compatibles con cada procesador. Esto significa que no tendrás que generar nuevos tokens desde cero si decides cambiar de proveedor.

Descubre nuestro último ebook: Anatomía de un Payment Gateway

2. Tasas mensuales

Reducir los costes innecesarios es extremadamente importante para cada negocio, especialmente cuando hablamos de las PyMES. Durante tu investigación, no olvides prestar atención no solo a las cuotas de procesamiento por transacción, pero también a las cuotas iniciales y mensuales.

En adición a Además de las cuotas de procesamiento, algunas empresas también cobran a sus clientes por la activación inicial del TPV, y también una tasa mensual que rápidamente eleva los costes para el cliente. A veces, la tasa mensual permite a los adquirentes reducir el coste por transacción, pero eso no siempre es así.

Otros costes que muchas empresas no tienen en cuenta durante la evaluación de los proveedores son los costes por gestión de fraude, disputas, chargebacks, fondos de garantía, e incluso retenciones. Este tipo de costes no suele ser considerados como importantes ya que son ocasionales y no forman parte de las operaciones principales de la empresa. Sin embargo, pueden elevar los gastos de forma considerable en el caso de que ocurran imprevistos.

Otro factor en juego que a veces es subestimado es la demora en la liquidación. Liquidaciones por encima de D+3 o D+5 impactan negativamente al cash-flow de la empresa, lo que puede comprometer su viabilidad económica a largo plazo. Por esta razón, en MYMOID trabajamos solo con adquirentes que ofrecen liquidaciones al día siguiente (D+1).

Tomando en cuenta estas consideraciones, no olvides estudiar si el Terminal Virtual que has elegido tiene cuotas adicionales, y si realmente son justificadas.

3. Seguridad y Cumplimiento con PCI-DSS

La seguridad es una de las mayores preocupaciones para cada comercio y afortunadamente, los procesadores implementan varias medidas para asegurar la protección de datos del cliente.

Si tu canal de venta es online, asegúrate de que tu procesador esté alineado con un Payment Gateway que cumple con el nivel más alto de PCI-DSS (Payment Card Industry Data Security Standard). Los adquirentes tradicionales no pueden certificarse como PCI, el estándar oficial que proporciona la capa de protección más importante en los pagos digitales.

Puede que al principio no lo tengas en cuenta, a menos que contrates un servicio agregado que te resultará más complejo y costoso (algunos PSP ofrecen adquirencia y soluciones tecnológicas basadas en PCI). Busca una solución que te permita tomar el control y explotar tu base de usuarios con el tiempo.

Si uno de tus mayores esfuerzos se centra en la adquisición de usuarios, ¿por qué no trabajar para retenerlos? En MYMOID lo tenemos claro, por eso somos PCI-DSS Level 1, disponemos de tokenización universal y somos multi-adquirentes.

Adicionalmente, no olvides averiguar que el procesador que has seleccionado también soporta certificados SSL y verificación CVV2.

Bonus: Busca un proveedor con cierta experiencia en tu industria y tipo de negocio, ya que esto proporcionará valor añadido a los servicios de procesamiento. Por ejemplo, MYMOID ha obtenido un know-how sólido en el sector de microfinanzas a lo largo de los años, lo que nos ha ayudado desarrollar técnicas potentes para mejorar el ratio de aprobación y la recuperación de la deuda.

4. Atención al cliente

Un número sorprendente de empresas no consideran la atención al cliente como un factor decisivo a la hora de seleccionar un Terminal Virtual, hasta que se encuentren con un problema y no hay nadie con quién contactar. Debido a que los adquirentes suelen automatizar la mayoría de sus procesos, muchas veces puede ser verdaderamente frustrante ponerse en contacto con alguien de soporte...si lo tienen.

En algún momento de tu procesamiento probablemente te enfrentarás con problemas técnicos o administrativos, y es mejor que estés preparado de antemano. Por eso siempre es mejor contar con una pasarela de pagos para eso: en MYMOID, proporcionamos atención al cliente 24/7, y nos comprometemos a resolver temas urgentes en menos de 5 horas.

5. Enfoque en tecnología

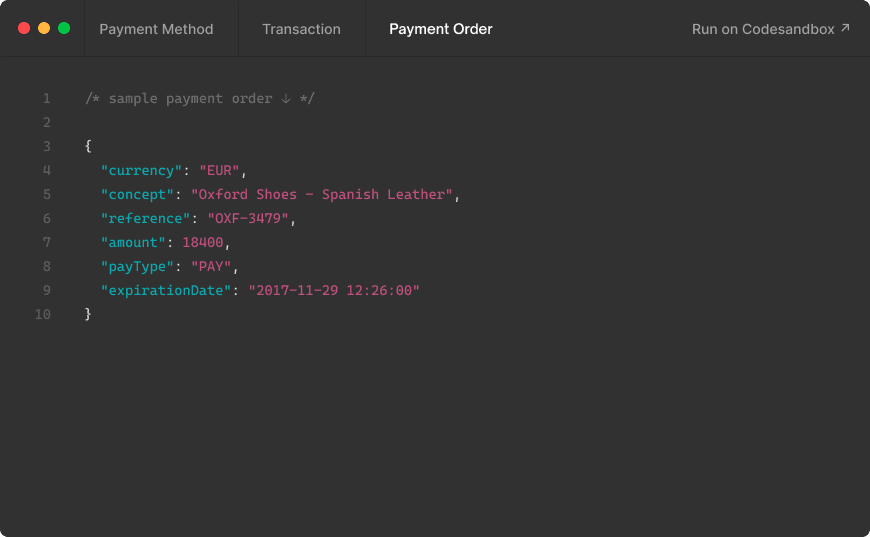

El Terminal Virtual óptimo debe ser responsive y suficientemente potente para adaptarse a las necesidades dinámicas de cada empresa. Busca un TPV que ofrezca tecnologías y funcionalidades de valor añadido para tu negocio: pagos recurrentes, online invoicing, integración con API, o cualquier otra que te proporcione más que un procesamiento de pagos.

Muchos adquirentes no tienen un enfoque altamente tecnológico, y normalmente suele ser la pasarela de pagos que cubre esta parte. Por esta razón, es importante considerar una pasarela que no solo te conecta con el adquirente más adecuado para tu negocio, pero también se enfoca en la tecnología para proporcionar funcionalidades potentes y una mejor experiencia de pago.

Es difícil encontrar una solución que se ajuste al 100% de tus necesidades. Por eso, es importante tener un Payment Gateway que permita la flexibilidad y la incorporación fácil de nuevas funcionalidades a través de un API potente. En MYMOID, enfocamos nuestra tecnología de pagos de una manera agnóstica para poder adaptarnos fielmente a tus necesidades, proporcionándote el control sin imponerte nuestra visión.

Conclusiones

Elegir el Terminal Virtual más óptimo para tu empresa será uno de los pasos más importantes que tomarás a la hora de establecer tu presencia digital. Por esta razón, es crucial que tomes tu tiempo y realices una investigación profunda que te ayude a decidir qué es lo que realmente estás buscando, y qué solución encaja con tus necesidades.

Si estás preocupado con acertar con el mejor TPV a la primera, no te preocupes! MYMOID es una pasarela de pagos multi-adquirente que conecta con diferentes adquirentes entidades mientras conserva tu independencia con tokens universales. Para más información, no dudes en ponerte en contacto con nosotros.

From the blog

Stay updated with the latest news, tricks and tips for MYMOID

10 Effective Ways to Reduce Subscription Churn Rate

What are some of the most effective ways to reduce subscription churn rate? Continue reading to discover how merchants can handle this common challenge.

2022-07-24

Tienda online: Mejora la tasa de conversión con MYMOID

El comercio electrónico está en pleno crecimiento, pero la tasa de conversión sigue siendo un desafío. Una pasarela de pagos optimizada como MYMOID puede ayudarte a marcar la diferencia.

2024-08-19

PCI-DSS for E-Commerce: 6 Key Things You Need to Know

PCI-DSS - Payment Card Industry Data Security Standard, an essential protocol that should be followed by all companies that handle payment transactions.

2022-01-09

Ready to start?

Pioonering digital payments since 2012. Trusted by +5.000 companies, startups and retail stores.

© 2024 MYMOID. All rights reserved.Legal noticePrivacy policyCookie policy