¿Qué es una pasarela de pagos y cómo funciona?

¿Qué es exactamente la pasarela de pagos y cómo funciona? En este artículo, te explicamos la ciencia detrás de este servicio digital

Si estás contemplando empezar un negocio online, independientemente si sea un e-commerce, retail o cualquier otro tipo de actividad que requiere procesamiento de pago con tarjetas bancarias, necesitarás implementar una pasarela de pagos. Pero, ¿qué es exactamente la pasarela de pagos y cómo funciona? En este artículo, te explicamos la ciencia detrás de este servicio digital.

¿Qué es una pasarela de pagos?

La pasarela es el software utilizado para procesar pagos después de una compra online, actuando como intermediario entre la página web del comercio y el banco adquirente. En otras palabras, este software transfiere la información de tu compra desde el comercio hasta el banco, autorizando la tarjeta de crédito y facilitando la transacción de pago.

Cuando completas un formulario de pago en una página de ecommerce, proporcionando tus detalles de tarjeta bancaria para la compra, la pasarela procesa esta información y la envía al banco adquirente. Para ello, se utilizan medidas de seguridad como la encriptación y la tokenización de datos, asegurando que el intercambio de información entre todos los participantes en el proceso esté protegido.

Las pasarelas de pago actúan como intermediarios de la misma forma que los sistemas de TPV lo hacen en los establecimientos físicos. Autorizan y aprueban los procesos de transacción y permiten que la compra siga adelante, haciendo el pago digital posible. Sin una pasarela, la tienda no podría aceptar tarjetas de crédito y débito para compras online.

¿Cómo funcionan las pasarelas?

Una vez que hayas completado tu carrito de la compra con los productos que quieres comprar, llegas al formulario de pago, dónde se inicia el proceso de aprobación de la transacción.

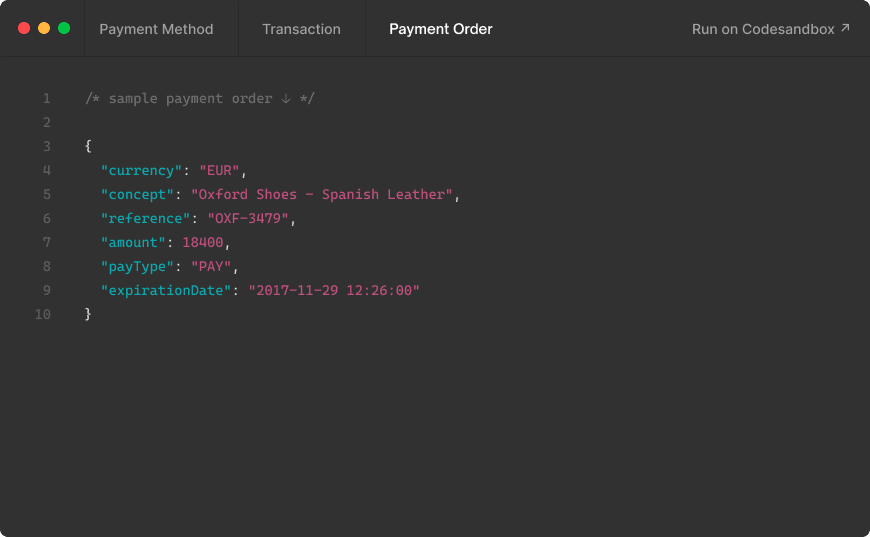

Paso 1: En el checkout, el comerciante utiliza una pasarela de pagos, como por ejemplo MYMOID, para crear una nueva orden de pago en el sistema. La pasarela devuelve un enlace o formulario para que puedas rellenar tus datos bancarios, y después encripta y almacena esta información bajo estrictas medidas de seguridad PCI-DSS. Los datos encriptados se envían a la entidad adquirente del comerciante.

Dado que la información será enviada a varios participantes en la red, su protección es extremadamente importante. Por esta razón, confía solo en empresas que están en cumplimiento con PCI-DSS. Puedes leer más sobre el tema aquí.

Paso 2: La información encriptada llega a la red de pagos, donde se gestiona por el banco o la entidad adquirente y se envía al centro de procesamiento.

Paso 3: En este punto, el centro de procesamiento comprueba el pago con el emisor de la tarjeta correspondiente para confirmar que todo está en regla, y proporciona una respuesta a la pasarela para aprobar o denegar la transacción.

Paso 4: Una vez que la transacción haya sido aprobada por la entidad emisora de la tarjeta, la respuesta se envía a la pasarela de pagos, la cual por su parte la envía al ecommerce, informando el consumidor que su pago se ha realizado con éxito (o no, dependiendo del caso).

Es impresionante que este proceso entero solo tarda un par de segundos!

¿Tienen otras funcionalidades las pasarelas aparte de aceptar pagos?

Aparte de su función principal de gestionar transacciones, las pasarela de pagos ofrecen una variedad de funcionalidades para optimizar el proceso de pago y la experiencia de usuario.

Estas funcionalidades pueden variar dependiendo de la empresa que las proporciona, pero estas son algunas de ellas:

• TPV Virtual -un servicio basado en la nube que procesa transacciones de crédito y débito sin input directo de información por parte del consumidor; actúa de la misma forma que un TPV físico en cualquier tienda o local.

• PCI-DSS -todas las empresas que gestionan y procesan datos de tarjetas bancarias están obligadas a cumplir con los estándares de seguridad establecidos por Visa, MasterCard, Discover, American Express y JCB. Por eso, asegúrate siempre de elegir la pasarela de pagos que está en cumplimiento con PCI.

• API - si vas a utilizar una pasarela de pagos de terceros en vez de desarrollar tu propia, elige una que proporciona herramientas API para desarrolladores, ya que esto hará la integración mucho más rápida, fácil y personalizable.

• White-Label Wallet - algunas pasarelas te permiten implementar servicios de Digital Wallet para procesar pagos por móvil, lo que mejora significativamente la experiencia del consumidor y la gestión de todas las operaciones desde el mismo lugar

• Almacenamiento de información \- las pasarelas normalmente permiten almacenar información de tarjetas bancarias de forma segura para pagos recurrentes, evitando la necesidad de que el usuario tenga que rellenar sus datos cada vez que quiera realizar una compra.

¿Quién necesita una pasarela de pagos?

Generalmente, todas las empresas que quieren aceptar tarjetas de crédito y procesar pagos online necesitan una. E-commerce, retails, motores de reserva, hoteles que permiten hacer reservas online, agencias de viaje y empresas de microcréditos son solo algunos de los ejemplos de negocios digitales que necesitan una pasarela de pagos.

Opciones de terceros

Debido a la complejidad y los altos costes asociados al desarrollo de su propia pasarela de pagos, muchas empresas eligen trabajar con soluciones de terceros para autorizar transacciones. A la hora de elegir una para tu negocio, siempre revisa las medidas de seguridad adoptadas por la empresa que la ofrece, y explora las funcionalidades adicionales que incluye. Al final, proporcionar una experiencia de pago a tus consumidores es extremadamente importante para su satisfacción con tu marca - sabías que en promedio, 69% de los compradores digitales abandonan su carrito de compra y nunca terminan de realizar el pago?

Si estás buscando una pasarela de pagos digital para tu negocio, MYMOID ofrece un pack de soluciones innovadoras en cumplimiento con los estándares de seguridad PCI-DSS.

From the blog

Stay updated with the latest news, tricks and tips for MYMOID

What can a MYMOID Payment Gateway Do for Your Business?

MYMOID Payment Gateway: making digital payments easier for everyone

2018-02-27

8 Serious Consequences of PCI Non-Compliance for Businesses

Businesses

2022-03-01

10 estadísticas de chargebacks inquietantes (2018)

Revisa estadísticas de chargebacks inquietantes que explican su impacto sobre las empresas

2018-06-07

Ready to start?

Pioonering digital payments since 2012. Trusted by +5.000 companies, startups and retail stores.

© 2024 MYMOID. All rights reserved.Legal noticePrivacy policyCookie policy